(3)財務目標

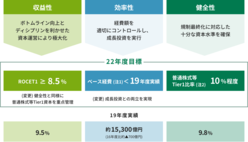

中期経営計画(2020~2022年度)は、2022年度の財務目標として、前中期経営計画と同様に、「収益性」「効率性」「健全性」の3つを設定した。

まず、「収益性」については、これまでのROEに代えて、分母を普通株式等Tier1(CET1:Common Equity Tier1)とするROCET1に変更し、2022年度のROCET1で8.5%以上を目標とした。前中期経営計画の目標であったROE7%以上というのは、 ROCET1に換算すると概ね8%以上に相当するため、新たな目標は、前計画対比で0.5%程度高い水準を目指すものであった。ROCET1の引き上げには、トップラインの増強が不可欠であり、資本の有効活用によるトップラインの拡大と将来に向けた成長の追求が経営課題となった。

「効率性」については、経費コントロールと成長投資の両立を実現するため、営業経費から収益連動経費や成長投資に関わる経費、一時的要因等を除いた「ベース経費」という概念を導入し、ベース経費を2019年度実績未満に抑えることを、財務目標とした(注1)。ベース経費による管理を導入した背景には、「従来の単純な経費率による管理では成長投資等を十分に実施できず、縮小均衡に陥りがち」という現場の声があった。そこで、コストコントロールの手綱を緩めることなく、成長投資を機動的に実行する枠組みとして、収益連動経費や成長投資を除くこととした。

ベース経費は、海外ビジネスやシステム関連の経費増等で、2020年度からの3年間で1,000億円弱増加すると見込まれたものの、国内のビジネスモデル改革やリテール店舗改革、グループベースの業務集約・共通化等を通じて、前中期経営計画の倍額となる1,000億円の経費を3年間で削減し、結果的に2022年度のベース経費を2019年度の水準未満に抑える計画とした。同時に、将来の成長のために不可欠なIT投資等については、機動的に行っていくこととし、グループCEOが「将来の成長が期待できる分野」と判断した案件に対して機動的に投資を行う「CEO枠」を1,000億円確保した。

「健全性」については、前中期経営計画と同様、バーゼルⅢ最終化による規制影響を加味し、その他有価証券の評価差額金を除いた普通株式等Tier1比率で10%程度を2022年度の目標に掲げた。もっとも、当面の資本運営としては、新型コロナウイルス感染症関連の貸出増加に伴うリスクアセット増加を見込み、0.5%ポイント水準を切り下げ、普通株式等Tier1比率9.5%程度で運営することとした。

-

第1章不確実性が増す外部環境

-

第2章新たなガバナンスの下でのグループ・グローバル経営の強化

-

第3章「カラを、破ろう。」

-

第4章「お客さま本位の業務運営」の徹底

-

第5章リテール金融ビジネスにおけるビジネスモデルの変革

-

第6章ホールセールビジネスにおける真のソリューションプロバイダーを目指して

-

第7章グローバル・プレーヤーとしての進化

-

第8章高まる不透明感の下での市場ビジネスの進化

-

第9章アセットマネジメントビジネスの強化

-

第10章デジタル戦略の本格展開

-

第11章G-SIBsとしての内部管理態勢の確立

-

第12章業務インフラの高度化

-

第13章グループ経営を支える人事戦略

-

第14章持続可能な社会の実現に向けた取り組み

-

第15章「コロナ危機」への対応

- おわりに