(5)環境変化に対応した信用リスク管理

信用リスク管理においては、環境変化に応じて与信管理態勢を強化するとともに、予兆管理の強化に努めた。たとえば、2017年には、三井住友銀行がメインバンクであった企業が粉飾決算の末、倒産する事態が発生した。三井住友銀行では、その経緯を検証のうえ、営業店や審査部のリスク感応度の向上やグループ会社間の情報連携強化等の改善策を講じた。

また、2019年に入ると、米中貿易摩擦の長期化や米国の大型減税の効果一巡等を背景に、世界経済は今後減速に転じ、クレジットサイクルが転換する、との見方が強まった。そこで当社は、環境変化によるポートフォリオの劣化予兆を早期に把握できるよう、リスクアペタイト・フレームワーク(RAF:Risk Appetite Framework)において各種指標をモニタリングするとともに、新たな指標をRAF指標に追加するなど、RAF運営の機動的な見直しを実施した。2019年6月には、米国非金融企業債務残高の対GDP比率が上昇し続けるなかで、米国におけるクレジットサイクル転換に関する早期警戒指標を導入した。また2019年度より、一定の損失発生が懸念されるセクターを対象に、将来見通しの悪化に対してポートフォリオ単位で追加引当を前倒しで計上できる枠組み(フォワードルッキングな引当)を開始した(注31)。

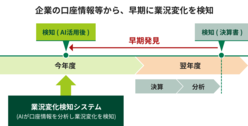

さらに、三井住友銀行は2018年度より、株式会社JSOL(株主:日本総合研究所50%、NTTデータ50%)と共同開発した、企業の業況変化検知システムの利用を開始した。本システムは、AI技術を活用し与信先の口座情報等の動態データを分析することで業況変化をタイムリーに検知するもので、これにより、プロアクティブな信用リスク管理や企業に対する事業改善提案等につなげることが可能となった。

その他、三井住友銀行では、健全かつ適切な与信運営のための取り組みとして、2017年度より、ホールセール部門の担当者が主体的に異常値・違和感等に感度良く対応した事例など、適切に与信判断・期中管理を行った事例を表彰する「与信管理表彰」を新設したほか、2018年度には、ホールセール部門中堅担当者の与信スキル強化施策として、一定の与信スキル保有者を「クレジットマイスター」として認定する制度を導入した。

-

第1章不確実性が増す外部環境

-

第2章新たなガバナンスの下でのグループ・グローバル経営の強化

-

第3章「カラを、破ろう。」

-

第4章「お客さま本位の業務運営」の徹底

-

第5章リテール金融ビジネスにおけるビジネスモデルの変革

-

第6章ホールセールビジネスにおける真のソリューションプロバイダーを目指して

-

第7章グローバル・プレーヤーとしての進化

-

第8章高まる不透明感の下での市場ビジネスの進化

-

第9章アセットマネジメントビジネスの強化

-

第10章デジタル戦略の本格展開

-

第11章G-SIBsとしての内部管理態勢の確立

-

第12章業務インフラの高度化

-

第13章グループ経営を支える人事戦略

-

第14章持続可能な社会の実現に向けた取り組み

-

第15章「コロナ危機」への対応

- おわりに