2.頑強なバランスシート運営への施策

(1)調達コストを意識した外貨調達

外貨調達ニーズが引き続き増大する一方、外貨調達コストが上昇したことから、2017年以降も、調達手段の多様化ならびに投資家層の拡充が引き続き、課題であり続けた。

2015年12月、米国連邦準備制度理事会(FRB:Federal Reserve Board of Governors)は政策金利を引き上げ、2008年の世界金融危機後に導入された実質ゼロ金利政策からの正常化が始まった。2016年には、米国の段階的な利上げに加え、米国証券取引委員会(SEC:Securities Exchange Commission)によるMMF(Money Market Fund)規制改革の導入(2016年10月施行)を前にプライムMMF(注8)から約1兆ドルの資金が流出するなど、米国の金融政策の転換や規制動向の影響を受けて、ドル調達コストは大幅に上昇した。さらに、FRBは2017年10月からバランスシートの正常化、すなわち量的緩和策の下で購入した資産の再投資額を制限し、米国連邦準備制度(Federal Reserve System)のバランスシートの規模を段階的に縮小する過程に進んだ。これを受けて、長期金利にも上昇圧力がかかり、米国10年債利回りは2018年に3%台へ上昇する局面があった。

一方で、2019年3月適用のTLAC(Total Loss-Absorbing Capacity:総損失吸収力)規制に備え、安定調達を実現する必要も高まり、2017年10月には当社は邦銀初となるユーロ建グリーンTLAC債(注9)を発行するなど、継続的に行っているグリーンボンドの発行のなかでもTLAC規制対応のグリーンボンドの発行を実施した。グリーンボンドについては、TLAC債以外にも、2018年に米ドル建および豪ドル建で個人向けグリーンボンドを発行するなど、多様化している。

また、2018年11月に発行したユーロ建カバードボンドは、そうしたなかで、金融市場にストレスが高まった際にも発行可能な社債として、日本初の発行となった (注10)。FRBの利上げの頻度が増加する可能性があったこと、また、米中関係の悪化に対する不安があったことから、発行時に、市場金利が上昇する局面があったものの、カバードボンドの発行には、ほとんど影響が及ばず、予定通り10億ユーロの調達に成功した。

2019年には米中貿易摩擦が激化するなか、米国をはじめグローバル景気が減速し、FRBが利下げに転じ、調達環境は好転したが、2020年に新型コロナウイルス感染症が米国でも拡大し始めると、短期市場金利が一時的に急騰する局面があった。これに対して、2008年の世界金融危機時の経験に鑑み、同年3月以降、各国中央銀行が流動性を供給し、金融市場は比較的短期間で落ち着きを取り戻した。

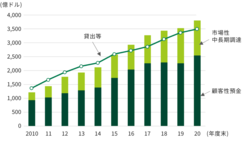

安定的な外貨調達は、2020年度以降も課題ではあるが、外貨建債券発行の多様化の継続などにより、2016年度以降は、市場性中長期調達と顧客性預金が外貨建貸出等を全額カバーする調達構造となっている。

-

第1章不確実性が増す外部環境

-

第2章新たなガバナンスの下でのグループ・グローバル経営の強化

-

第3章「カラを、破ろう。」

-

第4章「お客さま本位の業務運営」の徹底

-

第5章リテール金融ビジネスにおけるビジネスモデルの変革

-

第6章ホールセールビジネスにおける真のソリューションプロバイダーを目指して

-

第7章グローバル・プレーヤーとしての進化

-

第8章高まる不透明感の下での市場ビジネスの進化

-

第9章アセットマネジメントビジネスの強化

-

第10章デジタル戦略の本格展開

-

第11章G-SIBsとしての内部管理態勢の確立

-

第12章業務インフラの高度化

-

第13章グループ経営を支える人事戦略

-

第14章持続可能な社会の実現に向けた取り組み

-

第15章「コロナ危機」への対応

- おわりに